2025年主流指数涨跌幅情况如下图所示

涨幅排名靠前的小盘股为主,其次是港股和可转债,盘子小容易撬动。

2020到2021涨比较好的是赛道股,盘子比较大,所以会出现指数涨了不少,你却没回本。

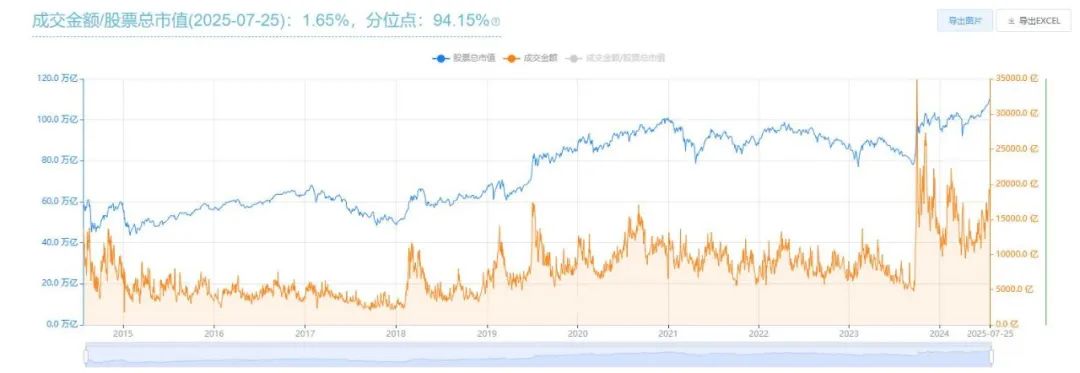

目前从下面主要主流估值指标来看,目前市场整体估值是正常的,还没出现明显的泡沫。

出现超过2015年的指标是两市成交额和两融余额,但是过去十年了。现在的资金规模早就翻倍了,所以这两个指标新高是合理的。

重点是现在利率这么低,这些钱拿去买房很少,以前有钱就去买房。导致银行存款、提前还房贷、固收类产品资金量大幅增加。

试想一下,股市分流一部分,那资金量都是很大的,而且现在政策都是利好股市的,未来行情可期。

市场的几个估值指标

十年期国债

十年期国债是代表债券类收益一个非常重要的指标

目前整个利率处于十几年的最低位置区间,只要分流一部分进股市,那么涨幅就是巨大的。

股利差

由于比较低的利率水平,虽然目前上涨了不少,7.98%的时间要贵。

从无风险溢价率角度看,目前市场估值并不高。

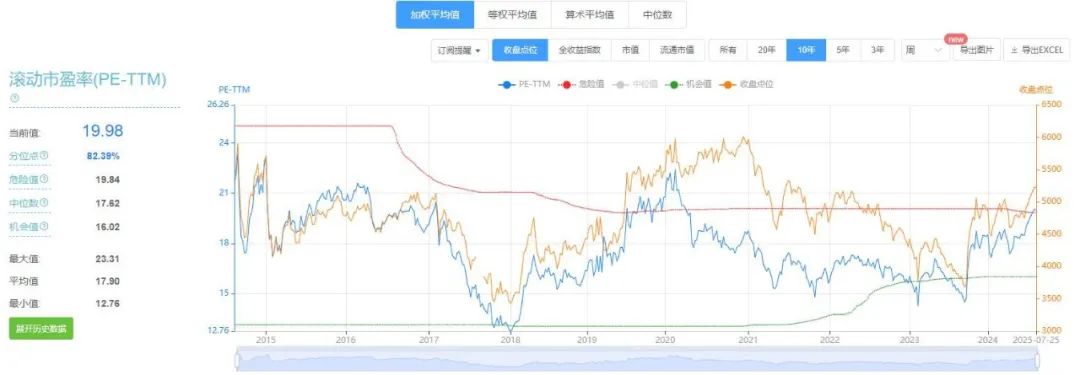

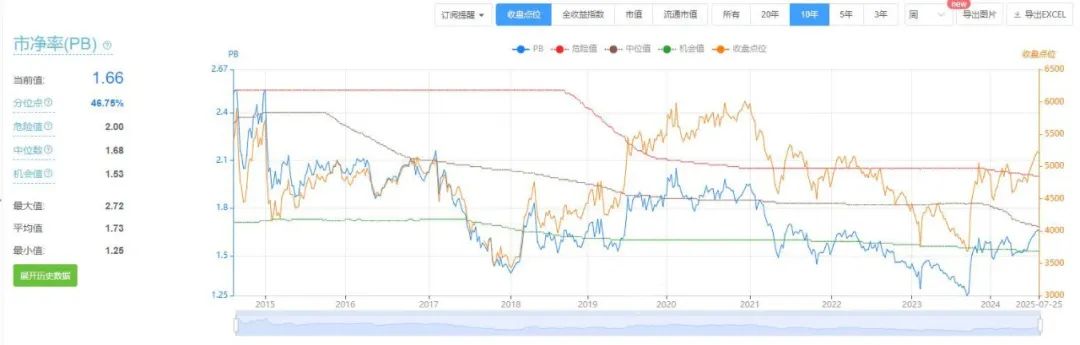

市盈率、市净率

股票市盈率总是在20-50倍之间来回波动,超出这个范围就是明显的低估和高估。

最高点发生在2015年6月,市场整体市盈率接近72.29倍,疯狂程度可见一斑;

最低点发生在2019年2月,市场整体市盈率20.58倍;

中证全指指数的市盈率是19.98倍,在近十年82.39%位置,显然这个指标不便宜了。

市场整体市净率在2-5倍之间来回波动,可以提供估值依据。

高点发生在2015年6月,市场整体市净率接近5.84,疯狂程度可见一斑;

最低点发生在2019年2月,市场整体市净率1.71倍;

中证全指指数的市净率是1.66倍,在近十年46.75%位置。

巴菲特指标

证券化率又被称为巴菲特指标,是指在沪深股市总市值和GDP的比值。

证券化率<80%以下为低估;

80%<证券化率<100%以下为正常估;

证券化率>100%为高估;

计算方法:从上海证券交易所和深圳交易所分别下载最新市值,加起来和最近一年的GDP数值,相除即可得到结果。

统计从1997年12月至今

大熊市伴随着大牛市。

目前GDP比值巴菲特指标是:89.98%。

新开股票账户数

新韭菜一般在牛市中后期进场,这个也普通股票亏钱被套的主要原因之一。对应的指标就是:新开股票账户数,会在牛市疯狂的时候大量增加。

最高峰在2007年9月,一个月新开股票账户为892.42万户;

最低谷在2005年1月,一个月新开股票账户为6.89万户。

2024年9月也是股票开户小高峰,比2015年的牛市开户数都多,不过比2007年牛市要少。

新基金发行(偏股型基金)

近5年新基金发行最多在2021年初,2024年的11月也出现了一波小高潮。

我估计行情继续火热,新基金发行会加速。

两市成交量

两市成交量已经接近2万亿,我估计高峰期会突破4万亿。

两融余额

两融余额是市场融资融券,属于借钱买入的资金量。

这个数值越大,说明大家更愿意承担风险,融资买入,说明大家对市场预期比较高。

目前两融余额已经是历史最高位置,代表大家加杠杆搞A股了。

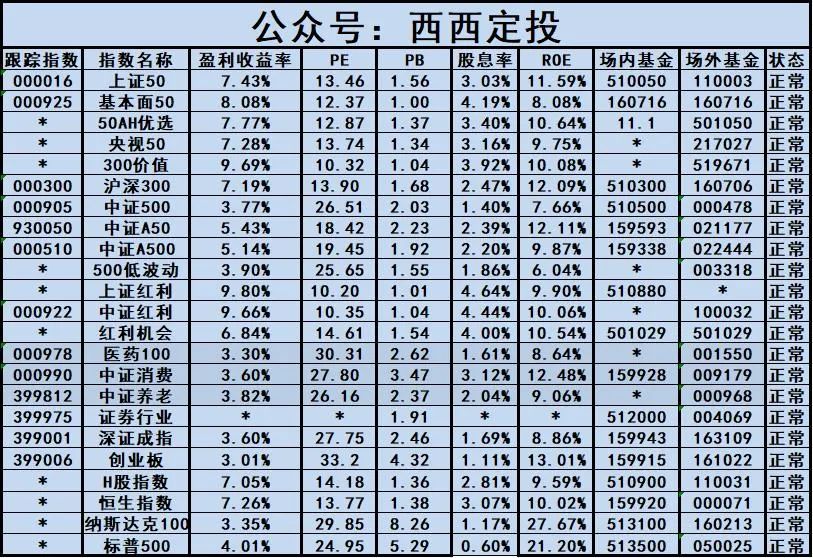

市场主要指数估值

1、绿色部分为低估指数,比较适合定投;

2、定投标的选择5-8只比较合适,可根据个人情况调解;

3、巴菲特指标、新增开户数是观察当前市场的火热程度;

***文中所有观点只代表个人主观看法,不构成任何投资建议。***

MACD金叉信号形成,这些股涨势不错!